Les investisseurs cherchant à profiter de la hausse des taux d’intérêt et de la forte vente de grandes actions technologiques ont suscité une activité frénétique sur le marché des options.

Des actions populaires telles que Amazon.com Inc. et Nvidia Corp. ont perdu environ la moitié de leur valeur au cours de l’année dernière, ce qui a augmenté la valeur de certaines options liées à ces actions. Leur baisse de l’action a été beaucoup plus forte que ce que de nombreux investisseurs avaient parié, créant une montagne de contrats d’options de vente en profondeur dans l’argent – c’est-à-dire ceux qui permettent aux investisseurs de vendre les actions à un prix qui est maintenant bien supérieur aux niveaux actuels.

Par exemple, les actions Nvidia ont clôturé vendredi à 148,59 $. Pourtant, des dizaines de milliers de contrats d’options de vente arrivant à échéance dans les semaines à venir pourraient être exercés à 170 $ ou plus. Ayant en vue des rendements rapides, de nombreux traders vendent des contrats pour réinvestir la prime dans des investissements à très court terme ultra-sécurisés tels que des accords de rachat qui offrent maintenant leurs rendements les plus attractifs depuis plus d’une décennie.

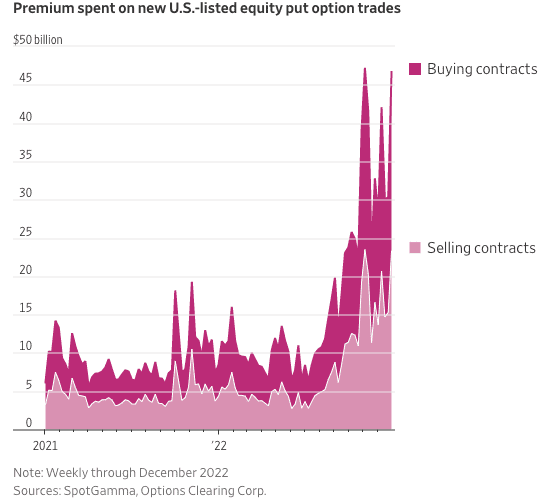

Les échanges ont permis de pousser le montant hebdomadaire dépensé pour l’achat et la vente de nouvelles options de vente au-dessus de 40 milliards de dollars quatre fois au cours du quatrième trimestre, selon une analyse des données de Options Clearing Corp. par la société d’analyse de dérivés SpotGamma. Cela compare à une moyenne hebdomadaire de moins de 10 milliards de dollars au cours des trois premiers trimestres de 2022.

Les options de vente donnent aux traders le droit, mais non l’obligation, de vendre des actions à un prix déterminé à une date précise, tandis que les options d’achat accordent le droit d’acheter.

Brent Kochuba, fondateur de SpotGamma, décrit l’échange comme une « opération d’arbitrage » parmi les grandes sociétés de Wall Street. L’activité a pris de l’ampleur au second semestre de 2022, pendant lequel la Réserve fédérale a augmenté son taux directeur de référence au-dessus de 4% à partir de moins de 2%.

« Les grandes entreprises de technologie ont été battues, il y a donc beaucoup d’options de vente qui sont maintenant très rentables », a-t-il déclaré. « Une fois que les taux d’intérêt ont augmenté, les market makers se sont rués ».

Bien que le montant d’argent dépensé par les traders pour les options ait augmenté de manière spectaculaire, le nombre de contrats échangés a augmenté de moins d’un cinquième, une augmentation modeste qui suggère que les options de vente coûteuses, comme celles qui sont très rentables, ont été celles qui ont été échangées.

Le marché des options en général a connu une croissance spectaculaire ces dernières années, en partie grâce aux investisseurs individuels qui sont attirés par les faibles coûts initiaux et les retours potentiels rapides. L’activité de trading a établi un autre record l’année dernière, avec plus de 41 millions de contrats changés de main en moyenne par jour.

Les options à échéance courte qui permettent aux traders de turbocompresser leurs paris ont connu une popularité croissante récemment. Le trading de contrats très rentables a plus que doublé, atteignant près de 11% du volume quotidien moyen des options d’actions au cours du quatrième trimestre par rapport à une moyenne à long terme autour de 5%, selon Henry Schwartz, directeur senior et responsable de l’intelligence produit à l’exchange Cboe Global Markets.

Le trading d’options est inhérentement risqué. Typiquement, les investisseurs achètent des options pour parier sur la trajectoire d’une action ou d’un indice pour une fraction de ce que cela coûterait d’acheter la sécurité directement. Le risque de vente est bien plus important – un trader pourrait être tenu de payer plusieurs fois plus que le capital initial qu’il reçoit.

Le risque lié à l’engouement récent pour les options de vente est différent. Les traders ciblant les options de vente très rentables paient un coût initial, puis espèrent ne pas être contraints d’acheter des actions qui absorbent leur capital lorsque la banque ou la partie de l’autre côté de l’échange exerce les options.

« Les entreprises auront un certain nombre d’objectifs différents et échangeront une variété de structures avec des expositions légèrement différentes, mais elles s’intéressent toutes aux options de vente très rentables », a déclaré John Zhu, responsable du trading aux États-Unis chez Optiver à Chicago. M. Zhu a noté que certains traders pourraient chercher à atténuer leurs expositions existantes plutôt qu’à en créer de nouvelles. »

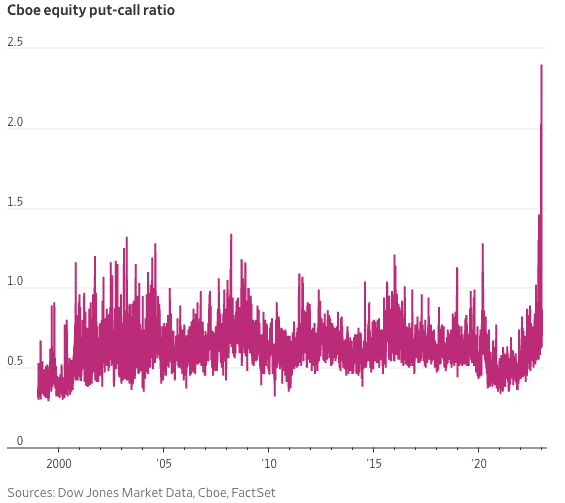

Une conséquence de l’essor de l’activité est le changement du ratio entre les options de vente d’actions et les options d’achat qui sont échangées sur Cboe. Le ratio, traditionnellement considéré comme un indicateur de l’angoisse des investisseurs, a récemment atteint 2,4, après avoir dépassé 1,5 pour la première fois en décembre, selon Dow Jones Market Data.

Malgré l’apparence de la peur, d’autres indicateurs suggèrent que les options de protection contre la turbulences des marchés sont peu demandées. Nations TailDex, qui mesure le coût des options de vente qui paieraient en cas de baisse majeure de l’indice S&P 500, a récemment atteint son plus bas niveau depuis près de dix ans.

« Il est communément admis que les lectures élevées dans le ratio d’options de vente d’actions de Cboe suggèrent que la peur est rampante, car les traders achètent un grand nombre d’options de vente », a déclaré M. Kochuba de SpotGamma. « Parfois, cela peut être correct. Dans ce cas, ce n’est pas le cas. »