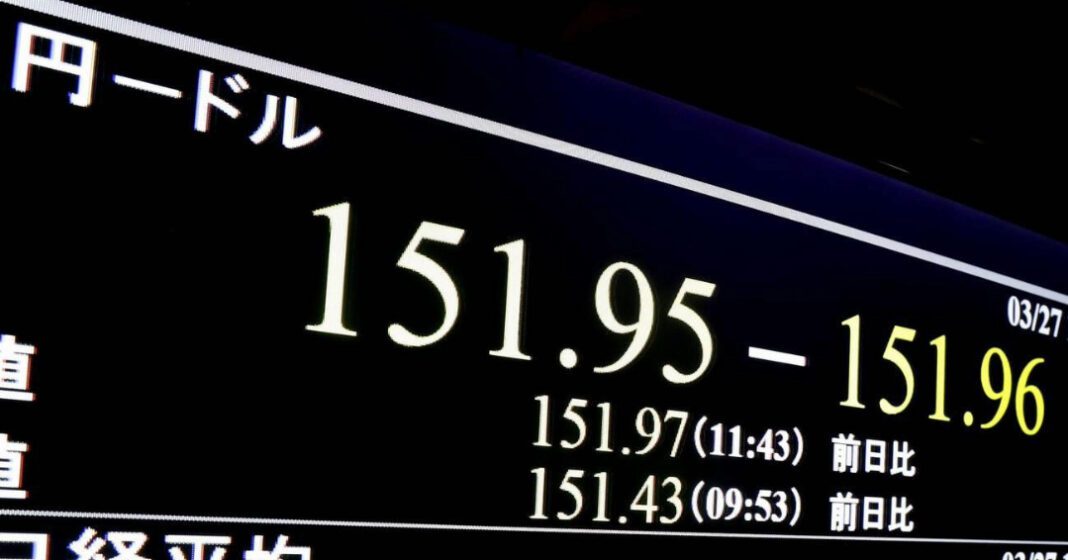

La monnaie japonaise poursuit son effondrement historique, atteignant mercredi son plus bas niveau depuis 34 ans face au billet vert. Le cours de la devise nippone frôlait les 152 yens pour un dollar, une semaine après que la Banque du Japon a mis fin à sa politique de taux d’intérêt négatifs.

Cette dégringolade rapide du yen accroît les risques d’une intervention gouvernementale. Certains analystes n’écartent pas la possibilité d’un relèvement des taux anticipé pour enrayer cette chute libre.

La politique accommodante de la Banque du Japon, conjuguée à une économie américaine plus robuste que prévu, ont précipité l’effritement fulgurant du yen. La monnaie nippone valait 151,96 yens contre un dollar mercredi, contre environ 149,30 yens au moment de l’annonce du changement de cap de la banque centrale la semaine dernière.

Le ministre japonais des Finances, Shunichi Suzuki, a mis en garde mercredi qu’il n’excluait aucune mesure et prendrait des « décisions résolues » face aux fluctuations monétaires. Ses propos les plus fermes à ce jour font écho à un prélude à d’éventuelles interventions, un jour seulement après avoir déclaré que les taux de change devraient refléter les fondamentaux économiques.

Les analystes de Nomura Securities, dont Yujiro Goto, anticipent une hausse des taux d’un quart de point en octobre. Mais selon leur rapport publié vendredi, « l’accélération de l’inflation des prix des biens, en plus de l’inflation tenace des services, pourrait contraindre la Banque du Japon à envisager un relèvement supplémentaire prématuré des taux. »

Nomura prévoit un taux de change dollar/yen compris entre 149 et 153 cette semaine, soulignant que « si les attentes d’une nouvelle hausse des taux en juillet s’accentuent, cela pourrait exercer des pressions à la hausse sur le yen japonais. »

Selon Hirofumi Suzuki, stratégiste en chef des changes à la Sumitomo Mitsui Banking Corp., la Banque du Japon estime qu’un yen faible profite à l’économie nippone. Néanmoins, une volatilité excessive des taux de change rendrait les décideurs politiques « mal à l’aise », affectant le sentiment des entreprises. Il anticipe un taux dollar/yen autour de 155, seuil à partir duquel il s’attend à une intervention étatique.

La dernière intervention du ministère des Finances pour stopper le repli du yen remonte à septembre et octobre 2022, avec des achats de 9,2 billions de yens (60,8 milliards de dollars) contre des ventes de dollars, d’après le Nomura Research Institute.

Dans une note publiée lundi, les stratégistes de Bank of America Securities, Shusuke Yamada et Meghan Swiber, estiment que le risque d’intervention augmentera dans un mois si le taux dollar/yen atteint 152 à 155 ou si la volatilité implicite – mesure des fluctuations anticipées du couple de devises – dépasse 10, contre 8 actuellement.

Selon eux, une première intervention du ministère des Finances impliquerait des dépenses de 2 à 4 trillions de yens pour renforcer la monnaie nationale, laissant une marge pour de nouvelles mesures comme en 2022. Bien qu’une intervention massive ne soit pas à exclure, une « intervention lissante » visant à ralentir la dépréciation du yen serait plus probable cette fois, sans constituer toutefois un remède de fond.

La banque centrale nippone pourrait subir des pressions accrues pour réagir si le yen se déprécier au-delà de 155 au cours des deuxième et troisième trimestres. « Bien que la Banque du Japon dispose de la hausse des taux et du resserrement quantitatif comme outils, ce dernier pourrait être un meilleur instrument, » ont-ils écrit, arguant qu’une hausse des rendements à long terme nuirait moins à l’économie qu’une hausse équivalente des taux à court terme.

Ken Matsumoto, économiste principal chez Okasan Securities, estime que le Japon pourrait relever ses taux d’intérêt dans la seconde moitié de l’année si l’économie américaine reste dynamique.

Un tel scénario serait « un peu préoccupant », a-t-il déclaré, car « l’économie intérieure japonaise n’est pas vraiment assez solide pour soutenir ce type de hausse des taux, même si le rythme de relèvement sera progressif comparé à la Banque centrale européenne ou à la Réserve fédérale ».

Compte tenu de la part importante des crédits immobiliers à taux variables pour les ménages japonais et de la faible demande intérieure, M. Matsumoto estime que « la Banque du Japon ne devrait pas augmenter ses taux cette année et mettre une pression supplémentaire sur l’économie ».