Les investisseurs attendent avec impatience le résultat de l’élection présidentielle américaine prévue mardi prochain, espérant que cela lèvera une partie de l’incertitude entourant les futures politiques économiques. Cependant, des facteurs macroéconomiques comme les taux d’intérêt et les tensions géopolitiques auront une influence bien plus significative sur les marchés dans l’année à venir.

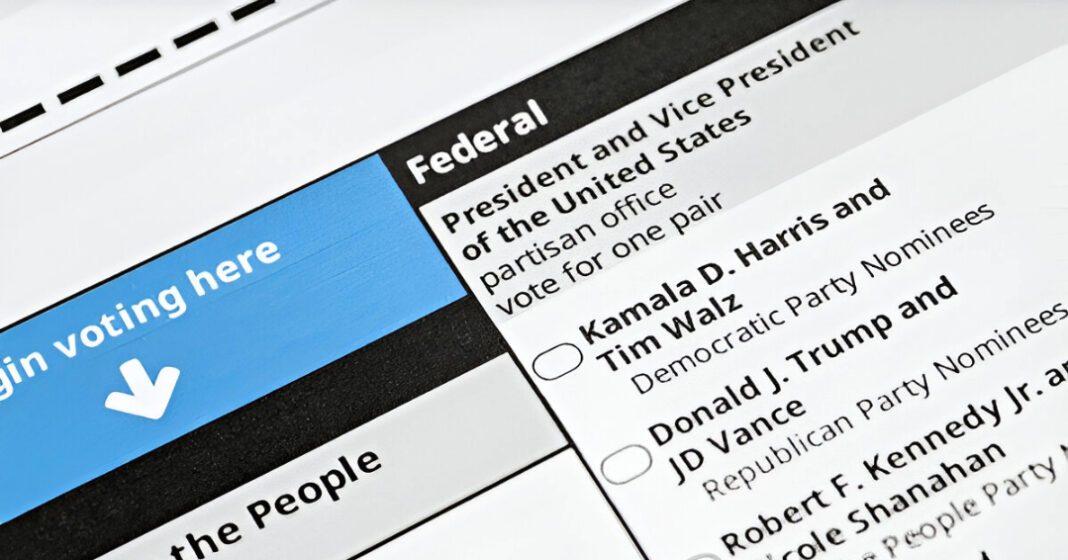

Brianne Gardner, gestionnaire de patrimoine senior chez Velocity Investment Partners de Raymond James Ltd, souligne l’importance d’évaluer quel candidat pourrait jouer un rôle crucial dans la croissance économique. Selon elle, les promesses de la candidate démocrate Kamala Harris se concentrent sur la compétitivité intérieure, notamment dans les secteurs des énergies renouvelables, des semi-conducteurs et des infrastructures. Harris maintiendrait probablement les politiques commerciales actuelles, favorisant ainsi la stabilité et potentiellement des bénéfices corporatifs plus constants. Gardner ajoute qu’un dollar américain plus faible sous Harris pourrait provoquer une inflation à court terme.

D’un autre côté, le candidat républicain Donald Trump promet des réductions d’impôts, surtout pour les entreprises, ce qui boosterait les profits. Les secteurs tels que le pétrole, le gaz et les banques devraient en bénéficier grâce aux baisses d’impôts et à la déréglementation. Toutefois, Trump prévoit également d’augmenter largement les tarifs douaniers, avec une proposition de 60 % sur les biens chinois et jusqu’à 20 % sur toutes les autres importations.

Michael Currie, conseiller principal en investissements chez TD Wealth, estime que malgré la volatilité habituelle du marché avant les élections, les résultats ne devraient pas être catastrophiques pour les investisseurs, quelle que soit l’issue. Selon lui, chaque secteur pourrait avoir ses préférences en fonction du candidat élu.

Mona Heidari, conseillère financière senior chez BlueShore Financial, note que Harris présente moins de risques géopolitiques, ce qui pourrait renforcer la confiance des investisseurs dans le marché boursier. Cela pourrait contribuer à une meilleure perception et à une plus grande confiance des investisseurs.

Lors d’une conférence téléphonique pour discuter des derniers résultats de Gildan Activewear Inc., le PDG Glenn Chamandy a mentionné que les tarifs peuvent influencer les coûts et créer de l’inflation, mais il reste incertain quant à leur effet global. Il a exprimé son optimisme en affirmant que Gildan ne serait pas désavantagé, même avec l’entrée en vigueur de nouveaux tarifs.

Kevin Headland, stratège en chef des investissements chez Manulife Investment Management, explique que des dépenses gouvernementales accrues, prévues par les deux candidats, pourraient être inflationnistes, rendant la croissance des prix plus persistante. Les tarifs et les réductions d’impôts peuvent également avoir cet effet.

Un rapport de TD Economics de la mi-octobre indique que les démocrates ont historiquement un avantage en matière de performance des marchés boursiers, bien que cela soit souvent lié à l’état de l’économie lorsqu’ils prennent leurs fonctions. Currie note que le secteur de la santé a tendance à sous-performer pendant les années électorales américaines, et cela ne fait pas exception cette fois-ci. Les promesses électorales des deux partis de lutter contre les grandes entreprises pharmaceutiques et les compagnies d’assurance sont souvent exagérées.

En tant que principal partenaire commercial du Canada, toute modification de la relation commerciale entre les États-Unis et le Canada pourrait être préoccupante, selon Headland. Une demande réduite pour les biens canadiens pourrait affaiblir encore plus l’économie canadienne en cas de récession. L’incertitude pourrait augmenter si Trump était réélu.

Malgré une volatilité du marché avant les élections, les experts ne prévoient pas nécessairement de mouvements majeurs par la suite. Currie note qu’il est surprenant de constater à quel point les élections ont peu d’effet sur les marchés, même si elles sont souvent très médiatisées.

Les marchés ont tendance à être plus modérés mais toujours positifs durant une année électorale, tout en augmentant souvent plus que la moyenne l’année suivant une élection, selon Gardner. Les marchés n’apprécient pas l’incertitude et préfèrent savoir à quoi s’attendre. Connaître le président et les futures orientations politiques permet de réduire cette incertitude, favorisant une augmentation des marchés dans les 12 mois suivant les élections.